社員を巻き込みビジョンを実現する キャッシュフロー経営って?

粗利率の意味を知り大切さを理解すると、利益が出る理由

2018.11.01 執筆者:和仁 達也![]() お金のブロックパズルキャッシュフロー経営ドンブリ経営

お金のブロックパズルキャッシュフロー経営ドンブリ経営

粗利率とは何でしょうか?

まず「粗利」とは、仕入れや材料費など売上に比例して

増減する「変動費」を「売上」から引いたもののことです。

その「粗利」が「売上」に占める割合を「粗利率」といい、

詳しくはこの記事の中で、図解でわかりやすく説明しています。

売上の増大を目標にし、粗利率のことをすっかり抜け落ちしてしまっている会社は結構あります。

売上を上げるために、経費をかけて利益を失ってしまう。

売上が上がっているにも関わらず、利益が残っていない。

そのためにさらなる売上アップを考えて経費を使い粗利率を下げてしまう。

このようなスパイラルに陥ってしまう会社はかなりあるのではないでしょうか?

そこでこの記事では、粗利や粗利率の大切さを社員にわかりやすく伝える方法を紹介します。

Contents

利益を生むための第1のモノサシ「粗利率」

売上は毎年アップしているのに、なぜこんなに利益が少ないのだろう?

売上がアップしても、思うように利益が上がらないことがあります。

あるドンブリ会社のケースです。

この会社は、昨年、売上を大幅にアップさせましたが、利益は売上アップ前とほとんど変わりませんでした。

そこで、今期も売上増を目指して頑張ったのですが、残念ながら売上はアップ前の水準に戻ってしまいました。

すると、売上は2年前と同じなのに、利益は当時よりも少なくなってしまったのです。

なぜこんなことが起こるのでしょうか? その鍵を握るのが、「粗利率」です。

粗利率=粗利÷売上高

その原因としては、たとえば商品構成が変わって、粗利率の低い商品の割合が高まったということが考えられます。

あるいは、仕事が増えたときに安易に外注に任せる(=変動費が増える)クセがついたのかもしれません。

しかし、最も多いケースは、売上アップにばかり集中して、キャンペーンなどで値引きを多発したり、商品の値付けを安くし過ぎた時に見られます。

つまり、「売上がアップしても、粗利が下がるケースがある」ということです。

粗利が下がってしまえば、当然、会社に残る利益を増やすことはできません。

このようなことにならないよう、常に粗利率はチェックしておきたいですね。

売上は同じままで、粗利をアップさせるには?

このドンブリ会社の話からも、利益をちゃんと確保するためには粗利率をキープ、もしくはアップさせていくことが大切とわかります。

これは、具体的にはどのようにしたらよいと思いますか?

「取引企業に価格交渉や契約条件の見直しを要請します」

そうですね。世間相場より割高で仕入れている場合があるので、適正な範囲内での価格交渉はする余地はあります。

また、他にもっと条件のよい会社が見つかるかもしれませんね。

「値引きを安易にしない、あるいは、『もっと高い価格設定をする』と、社長が決意することも重要だと思います」

その通りです!

ただ、そのためには取引先などの理解が必要です。

そこで、『付加価値の高いサービスを提供するぞ』と決意して、知恵を絞ってそれを具体的に考え、実行する必要があります。

もちろん、「安さ」を最大の売りにするのなら別ですけどね。

「材料や商品の仕入は、量とタイミングをコントロールすることも必要です」

確かに。

在庫を過剰に抱え込み過ぎてロスにしてしまわないために大切なことですね。

このように、粗利率をアップさせる方法は、いろいろ考えられます。

毎月のキャッシュフロー管理をしていく際に、粗利率の推移に大きな上下が見られた場合は、上記のことを思い起こしてチェックを入れてみてください。

「1つ質問です。外注業者に委託していた仕事のうち、自社でも対応可能なものは社内で対応していくべきでしょうか?」

会社として利益がより大きくなる道を選びましょう。

売上を新たに作り出すのが難しい場合は、なるべく社内で対応したほうが変動費は当然低くなり、利益は大きくなります。

今いる人材をフル稼動させて、外注費を減らす方法を考えましょう。

しかし、今後もっと売上を上げる見込みがあるのなら、よそに任せられる業務はよそに任せて、自社の強みが活かせることに注力したほうが、社員のモチベーションもアップするし、利益も最大化するはずです。

つまり、自社でやるより外注業者に任せたほうがパフォーマンスが上がるのであれば、そのほうが会社も社員もハッピーだということです。

その場合、「この業務を外注にする分、その空いた時間と人手を自社の強みに集中させて、より多くの粗利を生み出そう」という思考が大前提です。

そうでないと、暇をもてあます社員が出てきたら本末転倒ですからね。

たとえば、営業マンがテレアポ業務をアウトソーシングに任せて、空いた時間で1件でも多くの見込み客と会うのは一例です。

餅は餅屋で、「自分が最も価値を生む仕事に集中せよ」が私の個人的意見です。

スタッフに貢献度を理解させるには?

粗利や粗利率に意識を向ける狙いの1つは、スタッフに「自分たちがどれだけ会社に貢献しているか」をきちんと認識させるためです。

たとえば、人件費が月1000万円の雑貨屋さんで、売上が5000万円だったとします。

このお店は適正な利益を上げていると言えるでしょうか?

「う~ん、5000万円から1000万円を引いたら、4000万円が残る訳だから、そこから経費を引いても多少は利益が出るのでは?」

そう考えたみなさんは、振り出しに戻って、もう一度こちらの記事でお金の流れの全体図を頭にたたきこんでください。

「粗利率が仮に20%だとすると、粗利は1000万円。それに対して人件費だけで1000万円かかっていたら、間違いなく赤字ですよ」

そのように考えたみなさんは、よい思考回路が身についています。

このまま読み進めてください。

人件費は売上から分配されるのではありません。売上から変動費を引いた、粗利から分配されるのです。

.png)

言われてみれば当然の話のように思われたでしょうが、実際には中小企業において、社長ですら大半の人がそこまで考えていないのです。したがって、まずは社長自ら意識を変えることが重要です。

そして社長の意識が変わったら、次にスタッフの意識を切り替える必要があります。

社員が給料に見合った粗利目標を考えない会社では、社員の給料を払うために、社長自らが売上確保のために走り回らなければならなかったりします。

だからこそ、「自分の貢献度を、売上ではなく粗利で考えるスタッフ」を育てることが、会社の底力を発揮するための大前提であり、経営者の大切な仕事の1つなのです。

私のコンサルティング経験から言うと、「自分の給料は会社の粗利から分配されている」ことを社員がきちんと理解すると、会社は次のような状態に近づいていきます。

まず、社員が自立的に自分の給料に見合った粗利目標や売上目標を考え始めます。

そして、そういう社員が増えると、社長が逐一ノルマを提示しなくても、会社に適正な売上が確保されるようになります。つまり、社員が自分の給料を自ら稼ごうとするので、社長はそうした苦労から解放され、精神的にラクになります。

そのための教育方法は、まず会議で毎月このお金の流れの構造を紙に何度も書かせることです。

企画書を提出する機会があったら、その中でも収支のバランスを考えさせます。

そして、幹部はスタッフに対して「給料の3倍以上の粗利を作りなさい」を口癖にします。

自分の報酬プラス会社の経費、利益を考慮すると、それくらいは必要です。

「この図を覚える程度なら、簡単そうですね。でも、本当にこんな程度の知識で十分なんでしょうか?社員に採算意識を持たせるには、もっと本格的に会計の勉強をさせなければいけないような気がするのですが……」

逆です。

この程度のカンタンな図を覚えるだけでいいからこそ、スタッフと数字を語れるのです。

難しいほうがもっともらしく感じるかもしれませんが、それは幻想です。

難しければ難しいほど、実際には機能しません。

一方で、1つ重要な落とし穴があるので注意してください。

それは、営業マンは自分の給料分だけではなく、アシスタントや事務スタッフなど、直接粗利を稼がない、しかし会社を支えているスタッフの給料分も代わりに稼ぐ役割を担っているということです。

それを忘れて、「自分の給料の3倍稼げば文句ないだろう。3000万円の粗利を稼いだから、1000万円を要求したい」などと言わせてはいけません。

彼がそれだけ稼ぐために、目に見えないところで会社や仲間が支えてくれていることも気づかせてあげましょう。

その場合、「1000万円の給料をもらうためには、4000万円、あるいは5000万円稼ぐ必要があるんだよ」ということを、会社のお金の構造を図で示しながら説明するとわかってくれます。

そして、いくら稼げばいくらもらえるのか、目指すゴールがハッキリすれば、スタッフもそれに向かって頑張れるのです。

私のクライアントはこのように会社の経営情報を社員にオープンにして、社長のように考える社員を育てる経営手法を行なっています。

これは「オープンブック・マネジメント」と呼ばれ、注目されている手法です。

その実践における留意点をまとめた記事「社員に会社の数字を公開する前に、知っておくべき4つのこと」はこちらです。

ディスカウントで得する人と損する人、その違いとは!?

これから、値下げや値上げがどのように利益につながるかについての話をします。

たとえば商品を販売する際に、一般的に値下げをすれば、よりたくさん売れると考えられますよね。

そして、「売上」すなわち「価格×販売個数」が値下げをする前よりも大きくなった場合、「値下げをしたことで、売上がアップした!」と喜ぶ人は多いでしょう。

果たしてそれが本当に正しいのかどうかについて、今回は考えてみましょう。

ここでみなさんに1つクイズを出したいと思います。

**********************************

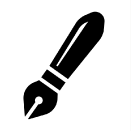

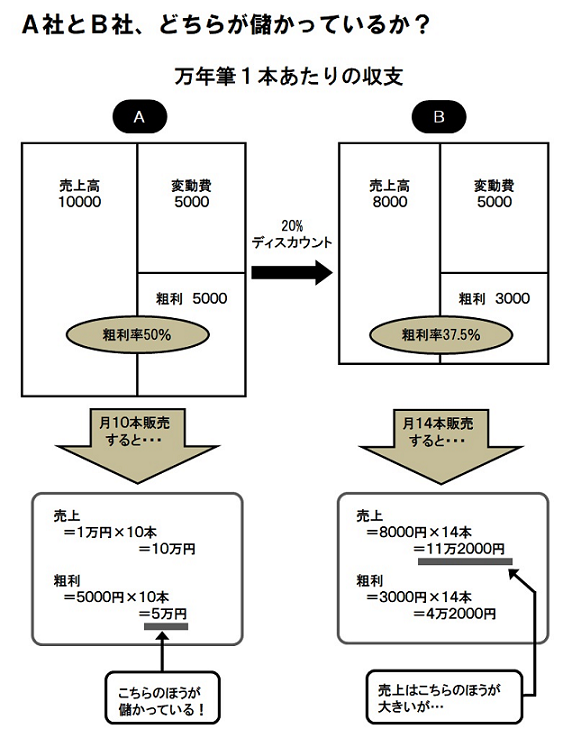

価格1万円の万年筆を販売する会社が2社あります。

A社では、その万年筆を5000円で仕入れて価格通り1万円で1カ月に10個販売しています。

B社では、同じ商品を同じ額で仕入れて、8000円で1カ月に14個販売しています。

つまり、B社は20%値下げしたことで、販売数が40%アップしていることになります。

みなさんが経営者だったら、A社、B社、どちらの会社の判断を選びますか?

その答えと、そう判断した根拠を書き込んでみてください(制限時間3分)。

**********************************

さあ、できたでしょうか?

ここまできちんとこのコンテンツサイトの記事を読み、キャッシュフロー思考回路が身についたみなさんなら、

「単純に売上だけで判断せず、粗利や利益で判断することが大切」

ということはお気づきかと思います。

では、答えを一緒に考えていきましょう。

商品の粗利率が低い場合

今回、A社は5000円で仕入れて1万円で売るので、粗利率は50%。

1本あたりの変動費は5000円で、粗利は5000円となります。

一方、その同じ万年筆を8000円で販売しているB社は、1本あたりの変動費は同じく5000円ですが、2000円分値下げしているということなので、粗利は3000円(粗利率37・5%)となります。

ここまでは、わかりますか?

「もちろん、わかります」

このとき、それぞれに販売個数を掛け算すると、売上と粗利はそれぞれどうなるでしょうか?

この図

を見ればわかるように、売上はB社のほうが大きいですが、粗利はA社のほうが大きいということです。

「売上よりも粗利のほうが大切なわけだから、A社のほうが儲かっているということですね」

その通りです。会社にとっての実質的な収入は売上ではなく粗利ですから、粗利に注目しましょう。

B社は「販売価格を20%ダウンさせたことで、販売個数が40%増え、売上も12%増えたが、粗利は逆に16%も減ってしまった」のです。

この場合、A社の選択のほうがより儲かる、ということです。

「そうすると、やはり値引きは会社の利益を損なうからよくないのですね」

いや、このケースではそういう答えになりましたが、実は必ずしもそうとは限りません。

「え、どういうことですか?」

今回は粗利率が50%の例でお話ししましたが、もし粗利率がもっと高い商品だったら、どうなるか?

次に考えてみましょう。

商品の粗利率が高い場合

仮にその商品を、価格1万円、粗利率80%の「セミナーCD教材」だとします。

すると、1万円で販売しているA社は、1個あたりの変動費は2000円で、粗利は8000円(粗利率80%)となります。

一方、その同じセミナーCD教材を8000円で販売しているB社は、1個あたりの変動費は同じく2000円です。

そして、2000円分値下げしているということなので、粗利は6000円(粗利率75%)となります。

このとき、それぞれに販売個数を掛け算すると、売上と粗利はそれぞれどうなるでしょうか?

.png)

「あれ! 今度は売上も粗利もB社のほうが高いことになりますね」

そうなんです。

このケースでは、「販売価格を20%ダウンさせて販売個数が40%増えたことで、売上が12%増え、粗利も5%増えた」ことを意味します。

ただ、販売個数が増えると、それだけ人手がかかったり、目に見えにくいコストが発生している場合もあるので、そこは注意が必要ですけどね。

「なるほど、これは価格設定をするときも、値引きセールスをするときも、ちゃんとシミュレーションをしておかないと、思わぬ損をしかねませんね」

そういうことです。

粗利率が高い商品は、ある程度の値引きをしても相応にたくさん売れれば利益はアップする可能性は高いですが、もともとの粗利率が低い商品の場合、ちょっとの値引きでも利益を圧迫してしまうことがわかります。

一方、逆に値上げをした場合も、同様に計算してみるとその効果がわかります。

かかる時間はほんの10分程度です。

その時間を惜しんで、巨額の損を出すのはバカバカしいですよね。

さてこのクイズを通して、値下げ(あるいは値上げ)が利益におよぼす影響について理解していただけたと思います。

値上げや値下げを考えるときは、自社の粗利率をきちんと把握して、このような簡単なシミュレーションをしてみることが大切ですね。

自社の粗利率をチェックする手順

過去3年分の決算書(損益計算書)を用意する。そして、各年度ごとに

①売上を書き出す

②変動費を書き出す(主に外注費、材料や商品の仕入による原価など)

③粗利(売上 — 変動費)を算出する

④粗利率(粗利÷売上)を算出する

そして、各年で差があるにせよ、そこからおおよその目処をつかむ

それが面倒くさい人は、顧問税理士に「当社の粗利率は何%?」と尋ねよう!

利益におよぼす影響を考えずに、安易に価格設定をしてはいないか?

その商品やサービスの粗利率をチェックしておきましょう。

※この記事は経営判断において重要なので、あとで何度も読み直せるようにリンクを保存しておくことをお勧めします。

追伸、

なお、この記事の内容をさらに理解したい人には、拙著「お金の流れが一目でわかる! 超★ドンブリ経営のすすめ」が参考になります。